資金決済法

資金決済法とは

Fintech(フィンテック)の法律

・資金決済に関する法律(平成二十一年法律第五十九号)

・資金決済に関する法律施行令(平成二十二年政令第十九号)

・前払式支払手段に関する内閣府令(平成二十二年内閣府令第三号)

・資金移動業者に関する内閣府令(平成二十二年内閣府令第四号)

・資金移動業の指定紛争解決機関に関する内閣府令(平成二十二年内閣府令第八号)

・前払式支払手段発行保証金規則(平成二十二年内閣府・法務省令第四号)

・資金移動業履行保証金規則(平成二十二年内閣府・法務省令第五号)

以上が関連法案になります。といっても分かりません。

では分かりやすくというか私も同じく理解していこうと思います。

1仮想通貨、2前払式支払手段 、3資金移動業 この三つが主要なものです。

1 前払式支払手段

ゲームアプリの課金には届出必要

プリペイドカードと言われるものを発行、サービスを提供をし、未使用発行残高が政令で定める額(1000万円を超える場合に届出が必要となっています。

カードとか紙の形式だけであったものが、サーバー型と呼ばれる、ゲーム・アプリでの仮想通貨の発行に関連するのがこの法律の対象になります。

大まかに下記のようなサービス提供をする際には注意が必要かと思います。

・金額などの財産的価値が、記載・記録されていること

・財産的価値に応じた対価が支払われていること

・金額などの財産的価値と結びついて発行されること

・商品購入やサービス提供を受けるとき等に使用できるものであること

アプリ課金の前に例えば、商品券、ギフト券、プリペイドカード、IDなどがこれにあたります。乗車券や入場券あるいは発行の日から一定の期間内に限り(6か月)使用できるものは、4つの要件が備わっていたとしても、前払式支払手段に該当しないものとされています。さらに二つの使用方法によっても条件が異なってきます

自家型前払式支払手段に対する規制

発行したポイントなどが、そのアプリ・webサービス内でしか使用できないものをいいます。自分の店だけでの使用が可能なものというイメージです。基準日である3月31日、9月30日に「未使用残高が1,000万円を超える」という要件を初めて満たしたとき、「基準日の翌日から2か月以内」に管轄財務局に届出が必要です。

第三者型前払式支払手段に対する規制

自社のアプリやwebサービス以外でも利用できる場合は、「第三者型前払式支払手段」に相当します。例えばPASMOやSUICAのようなサービスです。

事業者は、事前に国へ登録申請書を提出し、登録を受けなければなりません。

財務局の審査があり、システムや利用者情報を管理する体制を整えていることなどが求められます。

2 暗号資産

仮想通貨の交換業務等のルール

仮想通貨とは、ネットを介して、直接ユーザー間でやりとりされる通貨で、

専門の取引所を介して日本円などの法定通貨と交換できるもののことをいいます。しかし、様々な事件によって消費者保護の観点から仮想通貨(暗号資産)交換業者の登録が必要になりました。

どのようなビジネス形態が対象になるのか

・仮想通貨の売買または仮想通貨同士の交換をすること

・上記の行為の媒介・取次・代理をすること

・利用者の金銭または仮想通貨の管理をすること

・これらのの行為を「事業」として行うこと

日本で「仮想通貨の取引所を開設したい」といった仮想通貨によるビジネスに参入に関心を示す企業が増えてきています。いずれのビジネスを行う場合でも問題となるのが、今回の「改正資金決済法(通称:仮想通貨法)」という法律による「仮想通貨交換業」の規制です。

主なポイントは

| 財務規制 |

|---|

資本金額が1,000万円以上であること 純資産額がプラスであること

行為規制

名義貸しの禁止、情報の安全管理義務、委託先に対する指導、利用者の保護等に関する措置、利用者財産の管理義務、指定仮想通貨交換業務紛争解決機関との契約締結義務など

| 監督規制 |

|---|

リスク認識と適切な人員の配慮、社内規則は作っているか

情報セキュリティ対策はしているか、システム障害等の緊急時の対応プランを作っているか、システム障害等が発生した場合の対応

| マネーロンダリング規制 |

|---|

「犯罪収益移転防止法」は、金融機関などにおいて、ユーザーが取引を行う際に、ユーザーと本人が一致しているかどうかを確認することをルールとして定めた法律です。ユーザーと本人が一致していることを確認することで、犯罪に金融機関が利用されるのを防止することができます。このルールの順守が求まられます。

まとめ

ベンチャー企業にとっては供託金等負担が大きい

発行しようとしている仮想通貨が、資金決済法の対象となる前払式支払手段にあたるかどうかを確認

前払式支払手段にあたるかどうかを確認

前払式支払手段にあたる場合、自家型と第三者型のどちらにあたるか

供託金(最低でも500万円以上)を支払えるか

供託義務を回避する方法のうち、採用できるものはあるか

などを検討しビジネスの構築と許可等のコンプライアンスを考えましょう。

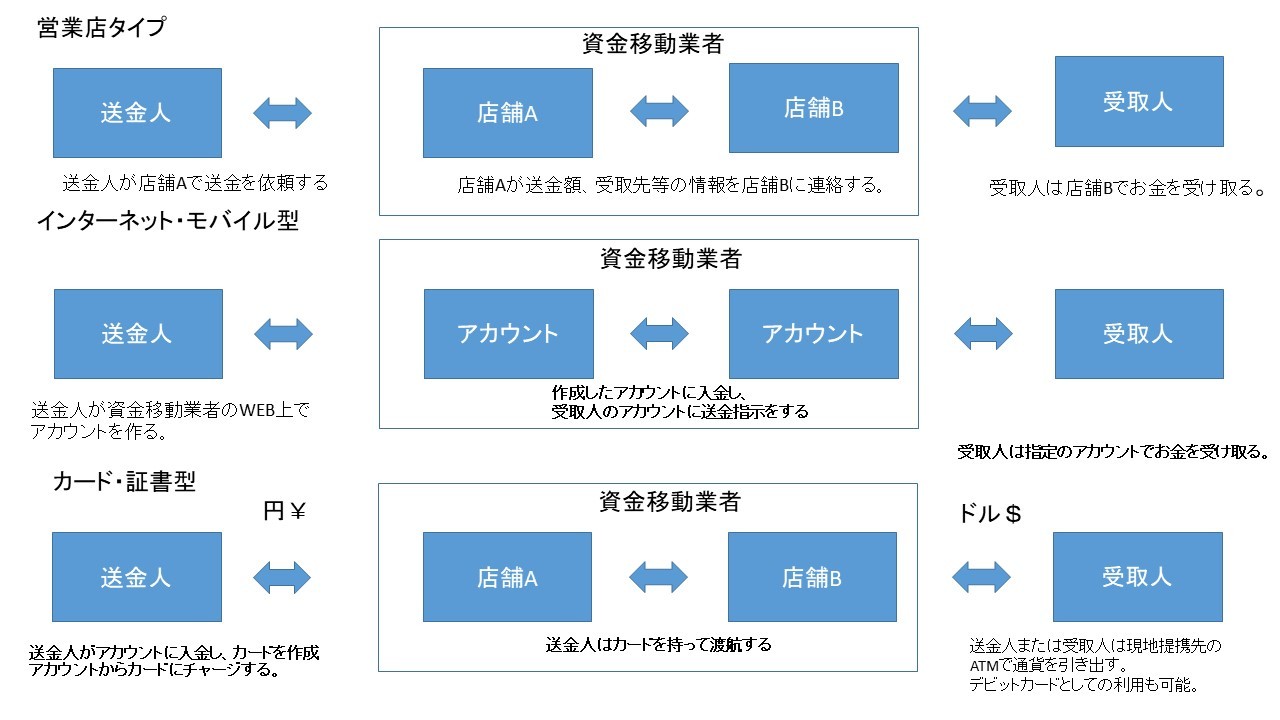

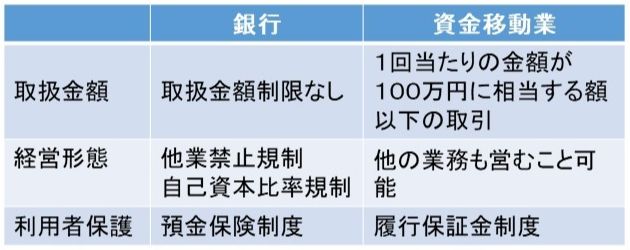

資金移動業

銀行等以外の法人が100万円以下の為替取引が可能に

どういう条件が必要?

銀行と違うからといっても信用と財産、運営方法など細かな規定があり厳しく審査されます。

| 組織形態 |

|---|

株式会社か、外国資金移動業者しか登録はできません。

| 財産的基礎 |

|---|

資産保全義務の履行やシステム投資能力等が必要となることから、資金移動業を適正かつ確実に遂行するために必要と認められる財産的基礎を有することが求められています。少なくとも1000万円以上が資本金とは別に必要になります

| 業務遂行体制 |

|---|

資金移動業を行うに当たっては、資金移動業を適正かつ確実に遂行する体制や法の規定を遵守するために必要な体制の整備が行われていることが必要です。

この他にも役員等に欠格事由の有無などの厳しい基準があります。

どういった活用方法があるのか?

100万円未満の資金を外貨送金する場合や給与や仕送りなど件数が多く手数料が通常の銀行より安くできるなどの活用方法があり、そういった在留外国人が本国送金への専門ビジネスを考えることができます。

登録までの期間は半年から1年と長い期間になります。また、追加の資料や直近の会計資料の提出など手間もかかる登録になるかと思います。

改正の予定~3つの分野に分かれ簡素化されるらしい~

すでに国会で提出されており改正が決まれば、2021年には改正されると考えられます。

金融商品取引業登録

金融商品取引業とは

| 第一種金融商品取引業 |

|---|

証券業、金融先物取引業等のこと。流動性の高い有価証券の売買・勧誘、引受け、店頭デリバティブ取引、資産管理などを行う業務のこと。

つまり、証券会社のような業務を行う場合に必要な登録になります。

資本金要件は、5000万円とされており、かなりの資本力が必要になります。

| 第二種金融商品取引業 |

|---|

流動性の低い有価証券(信託受益権、ファンド持分等)について、売買及びその媒介・代理、有価証券の募集又は私募(いわゆる自己募集)、募集・売出し・私募の取扱いを行うことのできる業務をいいます。投資信託の直接販売をする投資信託委託会社そして、ファンド持分などの「みなし有価証券」の販売等を行うファンド業者などが当たります。

資本金要件は、1000万円とされており、比較的新規参入しやすい業種と言えます。また、昨今はやりの不動産信託受益権を売買することや不動産信託受益権で運用する組合契約の出資者を募集することは、金融商品取引法で第二種金融商品取引業と規定されています。

| 投資運用業 |

|---|

運用業者が顧客に代わり資産運用を行うことをいいます。投資する株式や債券などの分析・選定から売買の実行、資産状況の報告などを行います。具体的に、投資信託委託会社やJ-REIT運用会社などがこの業種にあたります。

| 投資助言・代理業 |

|---|

投資コンサルタント会社、投資顧問会社として投資に関するサービス・情報を提供している業務をのことです。例えば「A社の株に○○日のタイミングで●万円を投資すれば●%の利益がでる」と言った助言を行うことです。

ニーズの高まる市場

「お金に働いてもらう」、この言葉の通り、少額から投資に参加できる時代になってきています。様々な金融商品が独自の仕組みをもって株や商品相場に資金を運用しています。しかしながら一般の方は「どうすればいいのか」と悩んでいることが多い時代です。第二種金融商品取引業や投資運用業などで起業する方も続々と出てきています。弊所はこういった新規参入のお手伝いをしています。